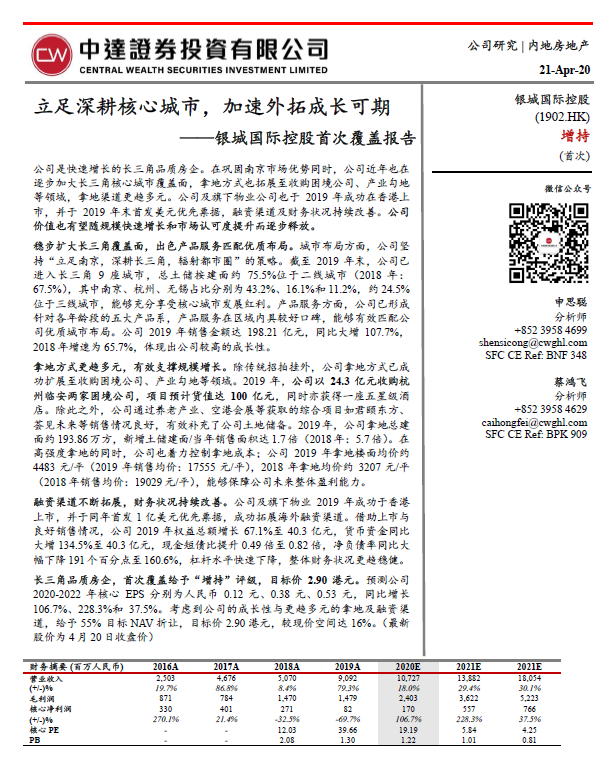

大行报告| 银城国际(1902.HK)获中达证券首次覆盖 并给予「增持」评级 目标价2.90港元2020.04.27

银城国际控股有限公司(股票代码:1902.HK),于4月27日获中达证券投资有限公司(以下简称:中达证券”)发布的研究报告首次覆盖并给予“增持”评级,目标价2.90港元,较4月24日收市价有16.5%的成长空间。该报告预测公司2020-2022年核心每股盈利分别为人民币0.12元、0.38元、0.53元,同比增长106.7%、228.3%和37.5%。

中达证券认为,银城国际是快速增长的长三角区域品质房企。在巩固南京市场优势同时,公司近年已稳步扩大长三角核心城市覆盖面,拿地方式更趋多元化,上市后其融资渠道及财务状况持续改善,加上同系公司银城生活服务(股票代码:1922.HK)去年同年于香港联交所上市,公司价值有望随规模快速增长和市场认可度提升而逐步释放。

深耕南京 布局长三角 销售贡献更趋多元化

中达证券指出,在保持南京区域话语权的同时,公司近年加大长三角区域的布局力度,有效降低了单一市场波动对公司经营的影响。从2016年仅南京和无锡两座城市,到2019年末公司已成功进入长三角共计9座城市,其中包括杭州和徐州等重点城市,能够充分享受该等核心城市发展红利。

就土地储备而言,2019年末公司土地储备总建筑面积约522.0万平方米,其中约75.5%位于重点二线城市(2018年:67.5%)。就销售收入贡献而言,2019年公司合约销售金额达198.21亿元(人民币,下同),同比大增107.7%,而除南京以外城市的销售贡献占比已由2017年的14.0%大幅提升至2019年的42.3%。

拿地方式丰富 成本控制 保障未来盈利空间

该研报指出,除传统的招拍挂外,公司目前已形成了项目合作、收并购等多元拿地渠道。2019年,公司以24.3亿元收购杭州临安两家困境公司,项目预计货值达100亿元,体量较大,潜在盈利空间充裕,同时公司也获得一座五星级酒店。

此外,公司通过养老产业、空港会展等获取的综合项目如君颐东方、荟见未来等销售情况良好,有效补充了公司核心土地储备。该研报特别指出,君颐东方项目集住宅、养老公寓、安老院于一体,目前项目住宅部分已成功销售,是公司通过养老产业取得综合项目用地的成功案例。

2019年,公司以总地价约86.91亿元取得10个项目,对应总建筑面积约193.86万方,新增土储建面/当年销售面积达1.7倍。公司2019年拿地楼面均价约4,483元/平(2019年销售均价:17,555元/平)。中达证券认为,公司在保持高强度拿地的同时有效控制拿地成本,充裕且成本合理的土地储备能够保障公司未来整体盈利能力,助力公司未来持续快速发展。

融资渠道不断拓展 财务状况持续改善

随着银城的地产及物业两平台接入国际资本市场,公司获纳入MSCI中国全股票小型股指数成分股,并成功首发1亿美元优先票据,公司的融资渠道有望继续扩宽,整体公司治理水平也将得到提升。

借助上市与前期较好的销售情况,银城国际2019年货币资金总额同比大增134.5%至40.31亿元。截至2019年底,公司未使用授信额度达到140.7亿元,能够有效支撑公司开发业务资金需要。

2019年公司的三项费用率(销售费用、管理费用、财务费用)均出现明显下降,体现出公司费用管控的成效。公司短期债务占比亦有所下降,受益于融资渠道的扩宽及销售回款增加,公司2019年末现金短债比提升至0.82倍,净负债率同比大幅下降191个百分点至160.6%,杠杆水平快速下降,整体财务状况更趋稳健。

综上所述,中达证券首次覆盖银城国际,予以“增持”评级,给予银城国际NAV估值约93亿港元,考虑到公司的成长性与更趋多元的拿地及融资渠道,给予55%的NAV折让,目标价2.90港元,较该报告发布前收盘价有16.5%的成长空间。