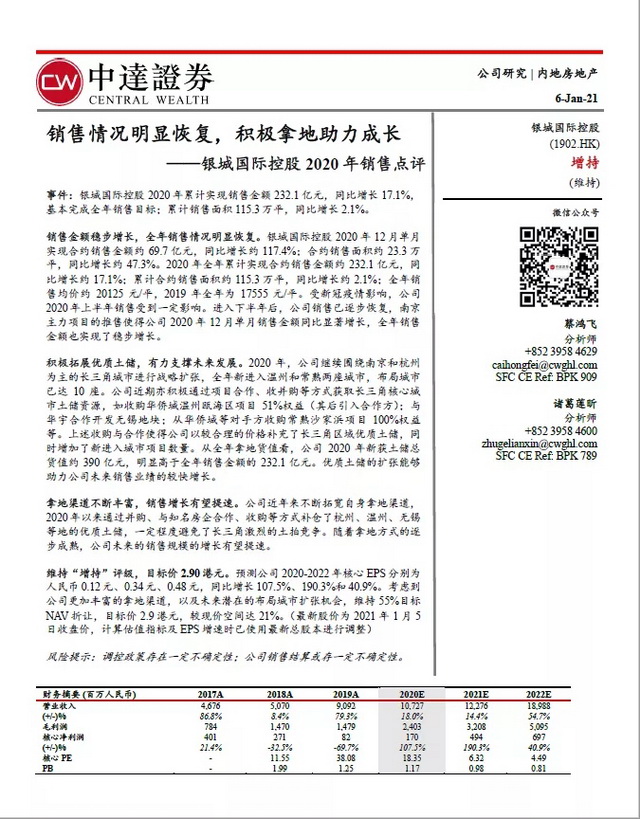

大行报告:银城国际获中达证券维持「增持」评级,目标价2.90港元2021.01.06

银城国际控股有限公司(「银城国际」或「公司」,连同其附属公司统称「集团」,股票代码:1902.HK)(穆迪B2、联合国际B+)公布2020年销售数据后,获中达证券投资有限公司(下称:中达证券)维持「增持」评级,目标价2.90港元。

该报告预测公司2020-2022年核心每股盈利分别为人民币0.12元、0.34元及0.48元,同比分别增长107.5%、190.3%和40.9%。

销售金额稳步增长 全年销售情况明显恢复

中达证券认为,银城国际2020年上半年销售虽受疫情影响,但下半年后已逐步恢复。南京的主力项目的推售更令公司2020年12月单月销售金额同比显着增长。

公司2020全年未经审核累计销售金额约人民币232.1亿元,同比增长17.1%,基本完成全年销售目标;累计销售面积约115.3万平方米,同比增长2.1%;全年销售均价约每平方米人民币20,125元。

积极拓展优质土地储备 助力未来可持续发展

中达证券指出,银城国际在深耕南京及杭州的同时,2020年新进军温州和苏州常熟,继续围绕长三角核心城市进行战略扩张。近期亦积极通过项目合作、收并购等方式,以较合理的价格获取及补充长三角核心城市的优质土地储备资源,如收购华侨城温州瓯海区项目51%权益(其后引入合作方);与华宇合作开发无锡地块;收购华侨城旗下常熟沙家浜项目100%权益等。

从全年拿地货值看,公司2020年新获土地储备总货值约人民币390亿元,明显高于全年销售金额。优质土储的扩张能够助力公司未来销售业绩的较快增长。

拿地渠道不断丰富 销售增长有望提速

中达证券表示,公司近年来不断拓宽自身拿地的渠道,通过并购、与知名房企合作、收购等方式补仓杭州、温州、无锡等地的优质土地储备,一定程度避免了长三角激烈的土拍竞争。随着拿地方式的逐步成熟,中达证券认为银城国际未来的销售规模的增长有望提速。

考虑到公司更加丰富的拿地渠道,以及未来潜在的布局城市扩张机会,中达证券维持银城国际的「增持」评级,目标价2.90港元,较现价(2021年1月5日收盘价)空间达21%。