银城国际荣获“2020年度中资离岸债券杰出发行人”奖项2021.01.26

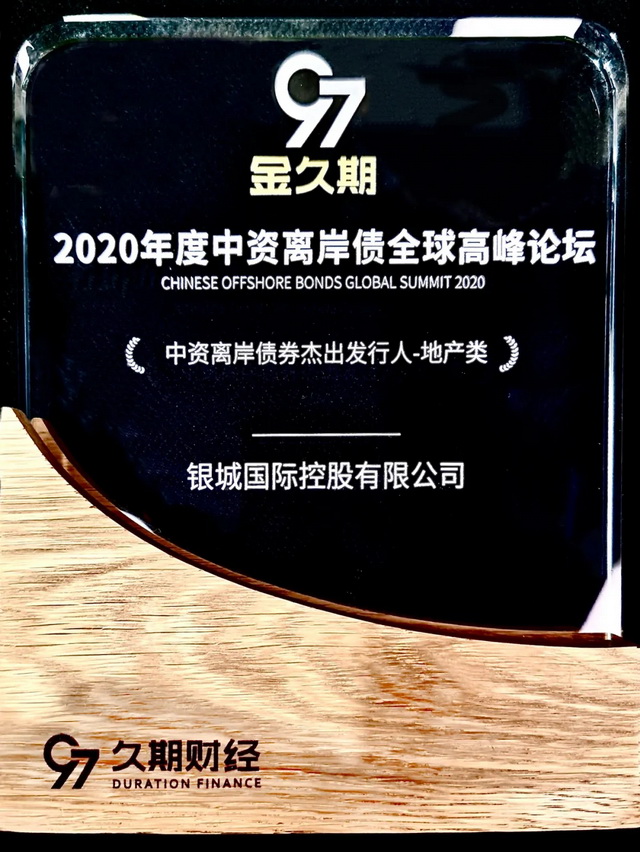

2021年1月26日,银城国际控股有限公司(「银城国际」或「公司」,连同其附属公司统称「集团」,股票代码:1902.HK)(穆迪B2、联合国际B+)于本月“金久期”2020年度中资离岸债全球高峰论坛上,凭借优异的企业管理、资本市场表现和高度的行业认可,荣获“2020年度中资离岸债券杰出发行人──地产类”奖项。

“金久期”2020年度中资离岸债全球高峰论坛,由知名的中资美元债信息报导和数据分析平台──久期财经和中国领先的金融服务商──国泰君安国际共同举办。本次评选专家委员会根据企业过往业绩成长、行业排名、公司治理、商业模式、市场影响力及资本市场表现等因素进行评分。

银城国际自2019年上市以来,不断努力提升各方面能力,以跻身区域龙头房企为目标。不但于去年首次荣获两大国际权威信用评级机构──穆迪投资者服务公司及联合评级国际有限公司分别授予「B2」及「B+」的主体评级且予以稳定展望,公司还积极拓展对外融资,并于2020年先后成功发行1.4亿及2亿美元优先票据,均获得超额认购,反映市场对于银城国际的综合实力和财务状况的认可。最近,中达证券看好公司未来的销售规模的增长有望提速,维持「增持」评级;银城国际的持续发展成绩有目共睹。

银城国际董事会主席黄清平先生表示:“公司是次获得此殊荣,是一个标志性的成就。过去的一年的确存在着很多不明朗因素,但我们从投融资、开发业务、销售以及内部管理四方面提升综合开发运营能力,展现强劲的韧性,将集团特色的业务协同发展的效率充分发挥出来。感谢资本市场与业界人士的信任和认可。展望未来,我们将继续努力打造核心竞争力,实现项目效益及效率的双重提升,向着成为区域龙头房企公司的目标迈进。”

银城国际荣获「2020年度中资离岸债券杰出发行人──地产类」奖项